相続が発生した場合には、亡くなった方の確定申告する場合があります。

一年の途中で亡くなっている場合は、1月1日から亡くなる日までの所得にたいして税金が発生するからです。

この亡くなった方の確定申告を準確定申告といいます。

なかなか馴染みのない準確定申告のやり方について解説致します。

準確定申告が必要な場合

準確定申告をしなければならないのは以下のケースです。

準確定申告が必要な場合

- 死亡した年の給与による収入が2000万円以上

- 給与所得、退職所得以外の所持金が20万円超えた場合

- 複数の会社から給与をもらっていた場合

- 公的年金等による収入が400万円を超えた場合

- 公的年金による雑所得以外の所得金額が20万円を超えた場合

- 自営業者で所得が38万円を超えた

反対に亡くなった方が

- 会社員やアルバイトといった給与所得者

- 年金受給者で受給額が400万円以下かつ他の所得が20万円以下の場合

- 相続放棄をした場合

は準確定申告をしなくても構いません。

準確定申告をしなくてもよいケースは多いかと思います。

ただし、準確定申告が不要な場合でも、医療費の控除などで税金の還付を受けられるケースは申告をした方がいいでしょう。

いつまでに誰が準確定申告をしなければならないか?

準確定申告は

亡くなったことを知ったときから4カ月以内に

相続人及び包括受遺者の全員で

申告をする必要があります。

包括受遺者とは、相続人以外の人で遺産を全部とか1/2とか「割合」で受け取る人のことをいいます。

遺言書で財産を渡すときに包括受遺者が登場します。

申告書を提出するのは亡くなった方の住所地を管轄する税務署となります。

申告期限までには時間がないので急いで手続きをする必要があります。ただ、期間を過ぎてしまっても受付けてもらえます。

準確定申告のやり方

準確定申告についての手続きは基本的に通常の確定申告と同じです。

期間が1月1日~亡くなった日までとなるところが特殊な部分です。

step

1源泉徴収票や保険料の支払い証明書や医療費の領収書を集める

年金で暮らしている方が亡くなった場合には、死亡届の提出によって公的年金については源泉徴収票が送られてきます。

企業年金を受給していた場合については、年金基金等に対して年金受給を停止する手続を行うことによって源泉徴収票が送られてきます。

郵送されるまで2~3か月かかることもあります。源泉徴収票が届かない場合には、最寄の年金事務所に連絡しましょう。

保険料の支払いの支払い証明書に関しては、亡くなった方が加入していた保険会社等に書類の手配をします。

医療費の領収書も探しましょう。

注意ポイント

医療費控除の対象となるのは、死亡の日までに亡くなった方が払っていた医療費です。

亡くなった後に相続人が支払ったものを準確定申告で医療費控除の対象に含めることはできません。

相続人が払った医療費は相続税の計算において債務控除として控除します。

step

2準確定申告書を作成する

準確定申告は通常の確定申告書の用紙を使います。

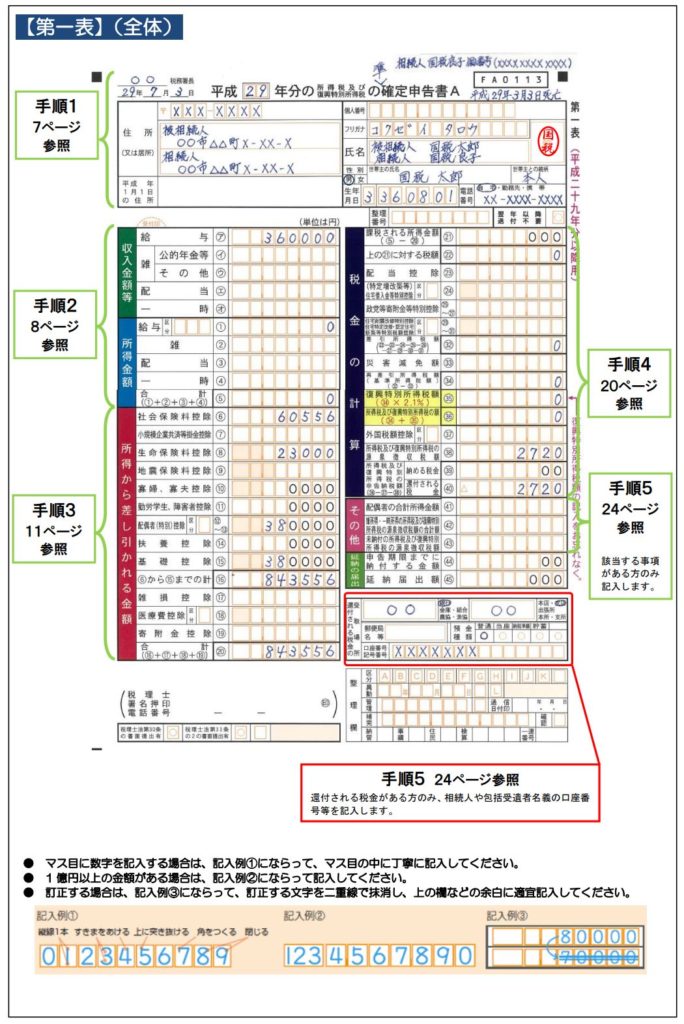

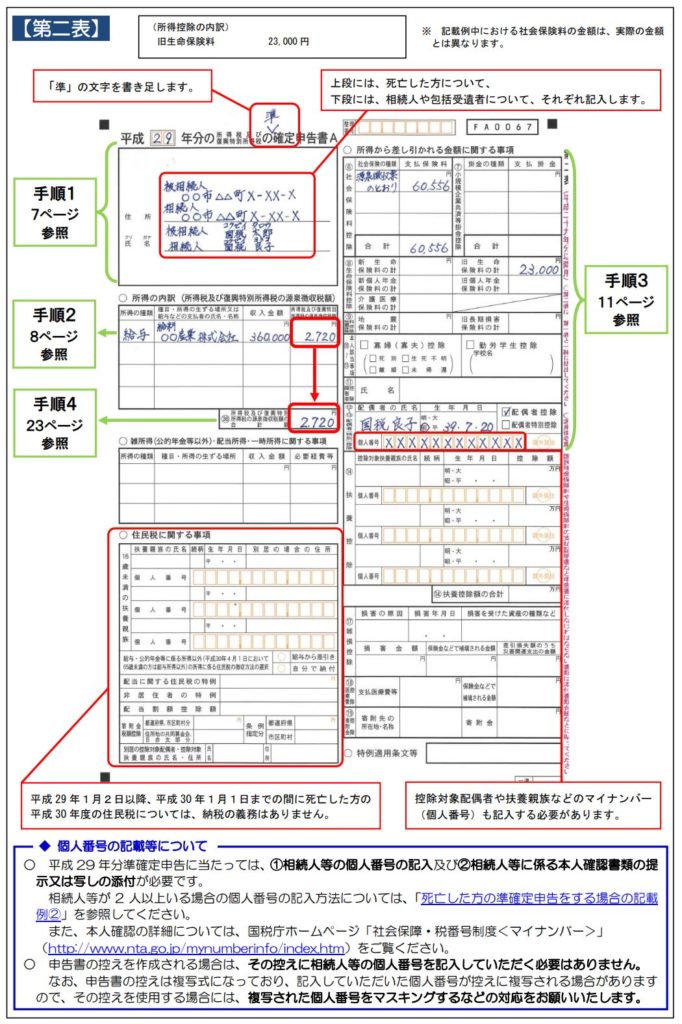

相続人や包括受遺者が1人の場合 - 確定申告書A

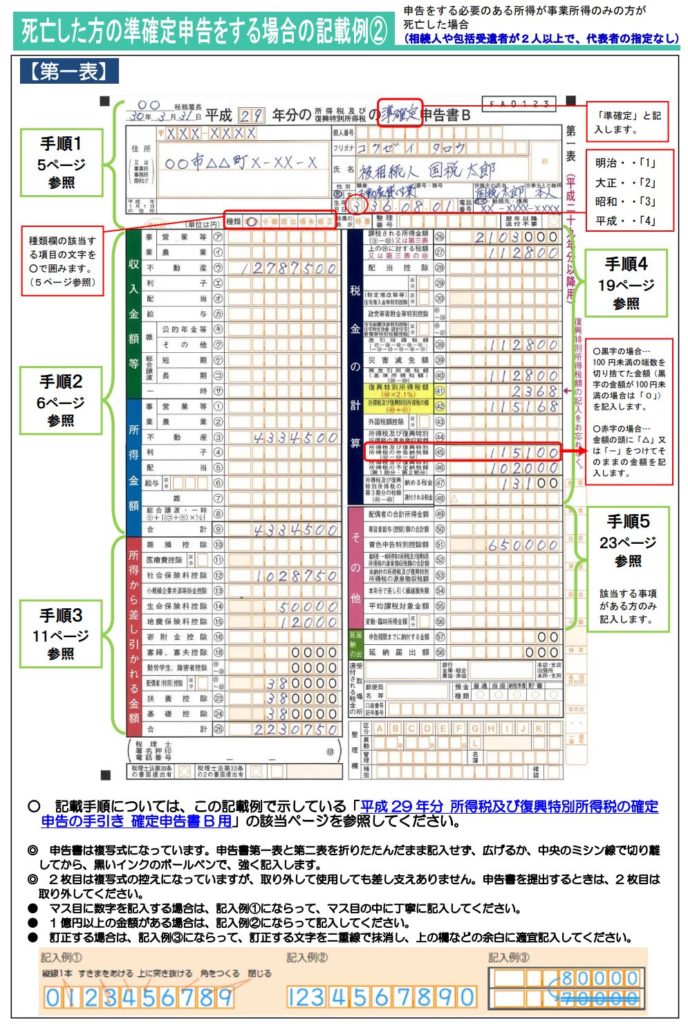

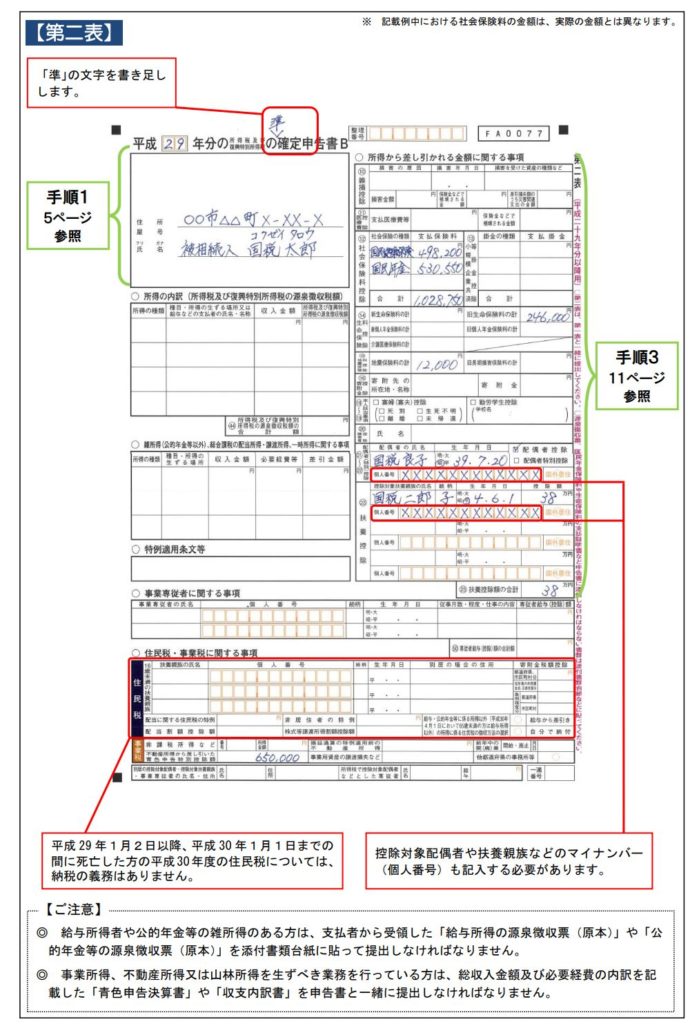

相続人や包括受遺者が2人以上の場合 - 確定申告書B

の用紙を使ってください。

準確定申告書であることを示すために申告書の欄に「準」の文字を加えたり、住所氏名欄に被相続人・相続人の表記をしたりと通常とは少々異なる記載になります。

詳しくは国税庁の確定申告に関する手引き等のページをご覧ください。

相続人や包括受遺者が1人の時の記載例

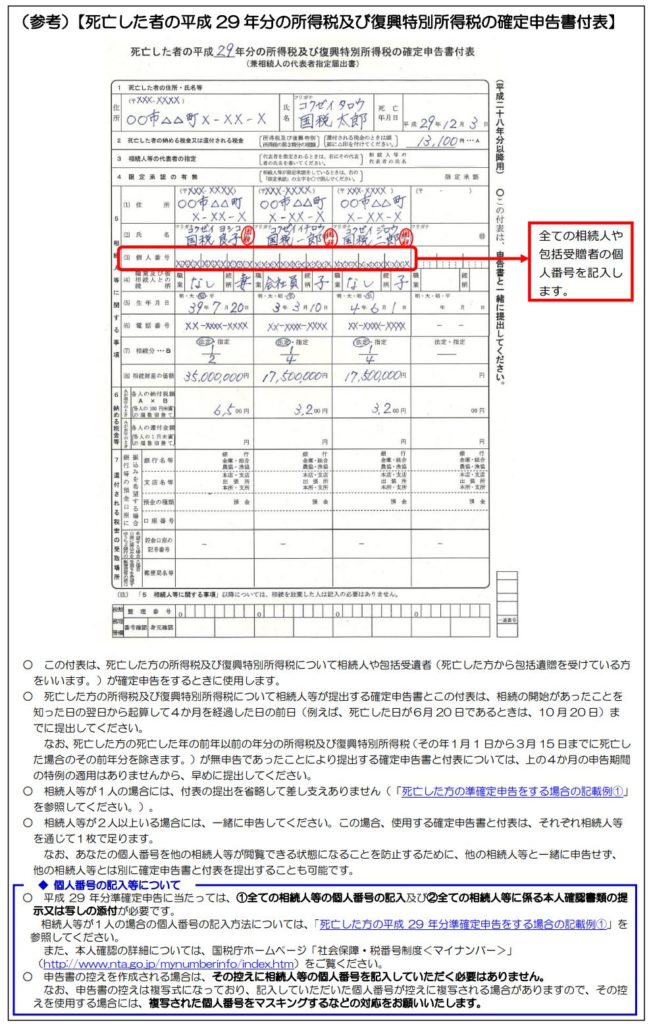

相続人や包括受遺者が2人以上いるときの記載例(確定申告書B)

step

3確定申告書付表を作成する

確定申告書付表は相続人が複数人いる場合に、申告書につける書類です。

- 相続人全員の署名捺印

- 相続分の割合

- 相続人全員のマイナンバー

の記入が必要になります。

また本人確認書類(マイナンバーカード等)の添付が必要になります。

step

4申告書を税務署に提出する

完成した申告書を税務署に提出します。

提出は持参か郵送になります。

注意ポイント

準確定申告はe-Taxで申告することができません。

提出の際にはコピーを用意して控えを貰いましょう。

郵送での申告の場合は、返送用封筒を準備してください。

準確定申告の申告書控えは相続税の申告でも利用することになります。

準確定申告で迷ったら税理士へ相談

「準確定申告が必要なのか?」

「申請書の書き方は?」

といったことは税理士に相談しましょう。

準確定申告はそれほど難しくはありませんが、相続時には他の手続きでかなり負担がかかります。

相続税の申告が発生しそうな場合には、一緒に準確定申告についても相談してしまいましょう。